Er zijn verschillende manieren om te sparen voor je pensioen. Een daarvan is pensioenbeleggen, waarover ik het heel vaak heb op dit blog. Er bestaat ook nog een andere variant, namelijk pensioensparen ofwel banksparen. In dit artikel vertel ik je er alles over.

Wat is pensioensparen?

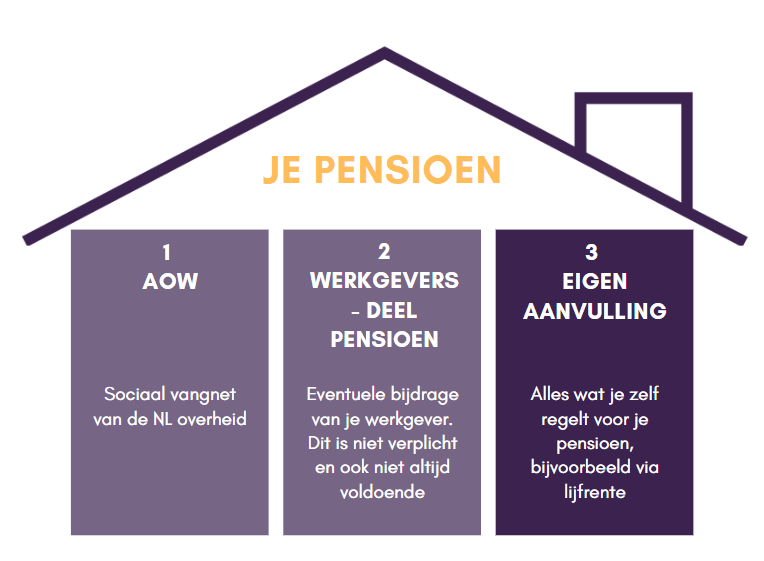

Pensioensparen, ofwel banksparen, is een vorm van een eigen aanvulling op je pensioen. Dit komt in aanvulling op de Algemene Ouderdomswet (AOW) en een eventueel opgebouwd pensioen via je werkgever. Wanneer dit niet genoeg is, bijvoorbeeld omdat je via je werkgever geen of onvoldoende pensioen opbouwt, kan het een slimme keuze te zijn om eens naar een vorm van een eigen aanvulling op je pensioen te kijken.

Een van de mogelijkheden om je pensioen aan te vullen is in de vorm van pensioensparen. Dit is een vorm van langetermijnsparen. Als je jaarruimte hebt, en dit volstort op een aparte pensioenspaarrekening, levert dit je naast net wat meer rente dan op je “gewone” spaarrekening, ook nog belastingvoordeel op. Je mag het bedrag dat je inlegt namelijk bruto sparen, waardoor je aan het einde van het jaar bij je belastingaangifte nog een gedeelte van je inleg terugkrijgt van de belastingdienst. Voorwaarde is wel dat je je geld dus wegzet op een speciale spaarrekening voor banksparen. Dit is een geblokkeerde rekening waarvan je tussentijds geen geld kunt opnemen. Je geld staat dus vast tot de uitkeringsfase.

Wat levert pensioensparen je op?

- Bruto inleggen, dus je betaalt nu geen belasting. Afhankelijk van de belastingschijf waarin je qua inkomen valt, betekent dit dat je over 2021 37,05% (belastbaar inkomen tot € 68.507) of 49,50% (inkomen vanaf € 68.507 terugkrijgt. In 2022 wijzigen deze schijven naar 37,07% tot € 69.398 en 49,50% over het meerdere. Je voordeel krijg je jaarlijks achteraf via de belastingaangifte teruggestort op je rekening. Let er wel op dat je aan de voorwaarden voldoet die ik in de volgende paragraaf beschrijf!

- Over je pensioenspaarrekening betaal je geen vermogensrendementsheffing, ook niet als je saldo boven de grens van het heffingsvrij vermogen uitstijgt (2021: € 50.000; 2022: € 50.650).

- Je ontvangt rente over je spaargeld, al is dat in de huidige markt niet veel.

Let wel op! Dat je nu bruto mag inleggen en jaarlijks belastingvoordeel ontvangt, betekent niet dat je over je inleg nooit belasting hoeft te betalen. Je betaalt over dit geld belasting wanneer je de uitkering ontvangt, dus wanneer je met pensioen bent. Dit is voordelig als je dan in een lager belastingtarief valt. Vaak is dit het geval, door het wegvallen van een groot deel van de sociale premies die je vanaf je AOW-leeftijd niet langer hoeft te betalen. Er is vanaf je AOW-leeftijd niet langer sprake van 2 belastingschijven, maar van 3 belastingschijven: over de eerste € 35.129 betaal je dan 19,20% belasting (2021). In 2022 wordt dit 19,17% over de eerste € 35.472.

Wat zijn de voorwaarden om in aanmerking te komen voor belastingvoordeel?

Om in aanmerking te komen voor belastingvoordeel over de inleg op je pensioenspaarrekening, moet je voldoen aan de fiscale regelgeving. Hieronder som ik de regels even voor je op:

- Je hebt jaarruimte (ofwel een pensioengat) en kunt dit aantonen.

- Je hebt je jaarruimte gestort op een speciale, geblokkeerde spaarrekening die specifiek is geopend voor je pensioen. Dit noem je een bankspaarproduct. Je kunt tussentijds dit geld niet vrij opnemen. Bijvoorbeeld bij Brand New Day* of Knab* ( krijg €50,- cadeau als je gebruik maakt van de overstapservice).

- Je kunt doorsparen tot 5 jaar na het bereiken van je AOW-leeftijd, daarna laat je het opgebouwde vermogen in termijnen uitkeren.

- De belastingaftrek ontvang je alleen over het jaar waarin je hebt ingelegd.

De beste aanbieders voor pensioensparen

Er zijn in Nederland verschillende banken die pensioensparen aanbieden. In de tabel hieronder ga ik pensioensparen vergelijken door een overzicht van het aantal aanbieders, de rente die zij op dit moment bieden en de bijkomende kosten.

| Aanbieder | Rentevaste periode | Rentetarief | Kosten |

| Nationale Nederlanden | Variabel | 0.10% | € 50,- bij afsluiten via de website, € 125,- bij telefonisch afsluiten. |

| 1 jaar | 0.05% | ||

| 10 jaar | 0.25% | ||

| 15 jaar | 0.50% | ||

| 20 jaar | 0.70% | ||

| 30 jaar | 0.75% | ||

| Brand New Day | Variabel | 0.30% | € 25,- bij afsluiten |

| Rabobank | Variabel | 0.20% | € 35,- bij afsluiten + kosten voor een reguliere betaalrekening bij Rabobank |

| Knab | Variabel | 0.20% | € 40,- bij afsluiten |

| 1 jaar | 0.05% | ||

| 10 jaar | 0.40% | ||

| 15 jaar | 0.65% | ||

| 20 jaar | 0.80% | ||

| 30 jaar | 0.80% | ||

| ABN AMRO | Variabel | 0.30% | €40,- bij afsluiten |

Zoals je ziet zul je op dit moment helaas niet erg veel rente ontvangen op je pensioenspaarrekening. Veel banken bieden alleen een variabele rente aan op hun bankspaarproducten. Dat kan zowel in je voor- als nadeel uitpakken, maar de bank kan de rente dus wijzigen wanneer zij dat wil. Ook zijn banken wettelijk verplicht om afsluitkosten te rekenen bij het openen van een product.

Houdt ook rekening met de inflatie, want de kans is groot dat je tegen de tijd dat je met pensioen gaat met € 100,- niet hetzelfde zult kunnen betalen als vandaag de dag.

Is pensioensparen iets voor jou?

Hoe weet je nu of pensioensparen iets voor je is? Mogelijk is het iets voor jou als je vermogen wilt opbouwen voor je pensioen, maar niet bereid bent risico te lopen over je vermogen. Je bent bereid om de lage spaarrentes voor lief te nemen. Tot slot is het belangrijk dat je het geld dat je opzij zet de komende jaren niet nodig hebt, want eenmaal ingelegd op een pensioenrekening staat het voor langere tijd vast en kun je er niet gemakkelijk bij.

Toch liever verder kijken voor een ander product? Er zijn zeker alternatieven.

Wat is een alternatief voor pensioensparen?

Naast pensioensparen kun je voor de aanvulling op je pensioen ook kiezen voor pensioenbeleggen. Het principe is hetzelfde: je benut je jaarruimte door deze te storten op een speciale pensioenbeleggingsrekening. Het grote verschil met pensioensparen is dat je op je beleggingsproduct geen rente ontvangt, maar rendement maakt op je beleggingen. Hiermee neem je een groter risico, want er wordt gespeculeerd met het geld dat je inlegt, maar de kans op een hoger rendement dan met sparen is aanzienlijk. Zeker over een lange periode van tijd (> 10, 20 jaar). Mocht je hier meer over willen weten, lees dan eens dit artikel, mijn e-book, of kijk eens naar mijn cursus pensioenbeleggen.

Natuurlijk kun je er ook voor kiezen om geen speciaal product voor je pensioen af te sluiten, maar je geld weg te zetten op een normale spaarrekening of een gewone beleggingsrekening. Indien je hiervoor kiest ook helemaal prima natuurlijk! Houd er dan wel rekening mee dat je niet in aanmerking komt voor belastingaftrek over je inleg, en dat je bovendien vermogensrendementsheffing zult moeten gaan betalen wanneer je vermogen boven de € 50.000 (2021, € 50.650 in 2022) uitkomt. Je kunt dan wel gewoon bij je geld, mocht je het eerder nodig hebben.

Wat vind jij van pensioensparen? Is het iets voor jou, of kijk je liever naar een andere manier voor het regelen van je pensioen? Let me know in de comments!

Disclaimer

Ik ben geen gecertificeerd of professioneel adviseur. Informatie op mijn site is bedoeld ter kennisgeving. Beleggen brengt risico op verlies met zich mee. Alle investeringen die je doet zijn jouw eigen keuze. Ik ben dan ook op geen enkele manier aansprakelijk. Dit artikel bevat affiliate links, welke allemaal zijn aangegeven met een sterretje* achter de link.