Elk jaar verandert het percentage wat we betalen aan vermogensbelasting. Het ligt namelijk elk jaar weer onder vuur. Veel mensen betalen namelijk meer belasting dan ze totaal aan rendement behalen. Dat is niet helemaal eerlijk. De Belastingdienst rekent met fictieve rendementen en percentages voor het beleggen, sparen of vermogensbeheer.

Ze gaan ervanuit hoe meer vermogen je bezit, hoe meer rendement je behaalt. En hoe mee vermogen, hoe meer je belegt dan spaart. De fiscus is hier zelfs op de vingers voor getikt, vanwege dit onredelijke systeem. Wat is er mis met het huidige systeem? En hoe willen ze dit veranderen? Hoe zag de vermogensbelasting er in 2022 uit? Wat gaat er voor aankomend jaar veranderen? Wat is de vermogensbelasting 2023? Dat lees je in dit artikel.

Wat is je vermogen?

Alle bezittingen en schulden die je bezit, vallen onder je vermogen. Denk aan:

- Contant geld;

- Betaal- en spaarrekeningen;

- Cryptomunten, aandelen, obligaties en beleggingen;

- Tweede woning of vakantiehuis;

- Jouw aandeel in de Vereniging van Eigenaren;

- Saldo creditcard;

- Persoonlijke leningen;

- Schulden;

Wat er niet onder valt is je eigen huis, kunst, caravan en inboedel. De schulden van inkomstenbelasting op de Belastingdienst tel je ook niet mee.

Wanneer betaal je vermogensbelasting?

Je betaalt vermogensbelasting wanneer je vermogen hoger is dan de vrijstelling. In het jaar 2023 is het vrijgestelde vermogen vastgesteld op €57.000. Ben je fiscale partners? Dan geldt het dubbele vermogen. Als je onder de grens van dat bedrag blijft betaal je geen belasting. Pas als je erboven komt, dan wordt er belasting geheven over fictieve rendementen.

Dit komt om dat de Belastingdienst ervanuit gaat dat je dat je een deel van het geld spaart en de rest belegt. Hoe meer vermogen, hoe meer je belegt (is de veronderstelling). Dit wordt dan het fictieve rendement genoemd. De daadwerkelijk behaalde rendement of spaarrente wordt dus niet naar gekeken. Dit systeem gaat echter vanaf het jaar 2026 wel veranderen.

Vermogensbelasting 2022

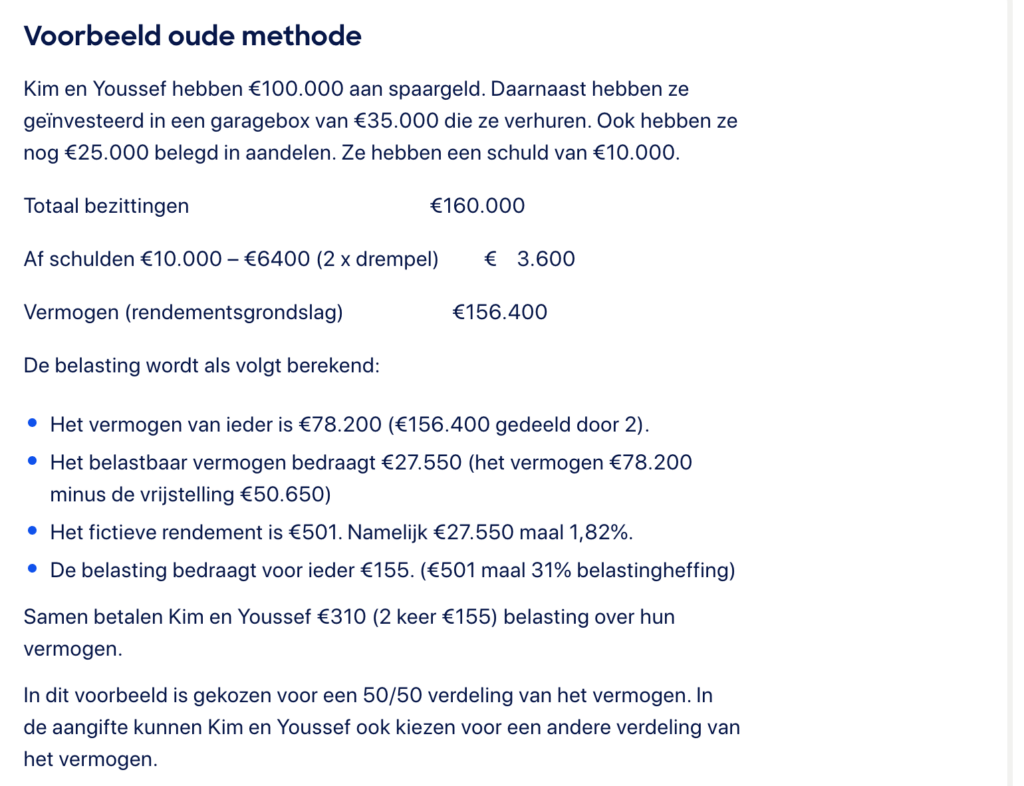

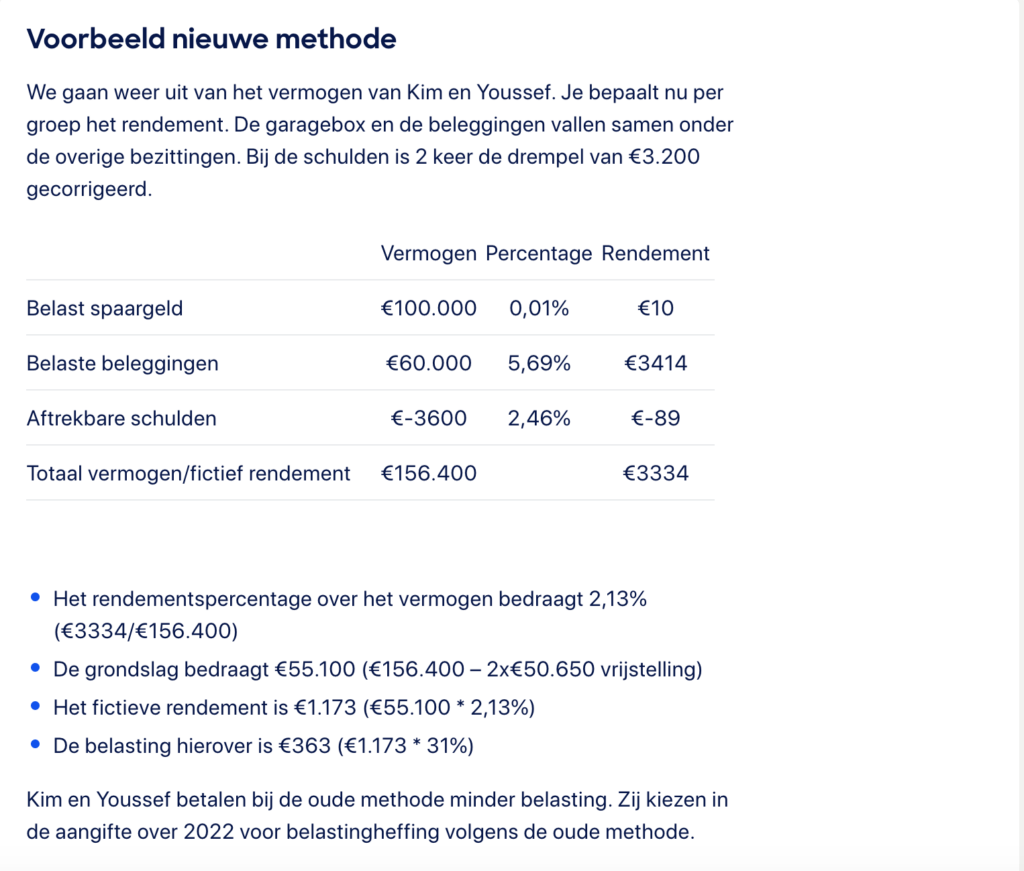

In het jaar 2022 mag je gebruik maken van de oude rekenmethode. Maar ze introduceren ook een nieuwe rekenmethode, dan gaat de Belastingdienst niet meer uit van een fictieve verdeling, maar juist van de werkelijke verdeling door het vermogen in 3 groepen te verdelen, bestaande uit spaargeld, bezittingen en schulden. Voor elke groep is een fictief rendement bepaalt. Je ziet hier beneden 2 rekenvoorbeelden van de oude en nieuwe methode. De nieuwe rekenmethode wordt ook vanaf het jaar 2023 gehanteerd. In jouw belastingaangifte van 2022 kan je straks beide uitrekenen en je mag zelf kiezen welke methode je uiteindelijk hanteert.

In het jaar 2022 geldt een heffingsvrij vermogen van €50.650 per persoon. Als je fiscale partners bent, dan geldt het dubbele heffingsvrij vermogen. Kom je onder het heffingsvrije bedrag dan betaal je uiteraard geen vermogensbelasting. Kom je er boven? Dan betaal je 0,59% belasting als je over dat bedrag heen komt. Tot een bedrag van 1 miljoen betaal je 1,40% belasting. Het tarief voor vermogensbelasting is 31% over het fictieve totaalrendement.

Vermogensbelasting 2023

Op Prinsjesdag zijn er veranderingen voor het jaar 2023 bekend gemaakt. Voor het jaar 2023 en volgende jaren gaat er een nieuwe rekenmethode gelden. In die rekenmethode gaan ze uit van realistischere fictieve rendementen. En ze gaan uit voor de daadwerkelijke verdeling tussen spaargeld en beleggingen. Het is dan niet meer mogelijk om te kiezen. De vrijstelling gaat naar €57.000. Bij fiscale partnerschap geldt natuurlijk een dubbele vrijstelling. Dit houdt dus in dt je maximaal tot €57.000 mag sparen als je alleenstaand bent, zonder dat je belasting betaald. Als je fiscaal partners bent, dan mag je maximaal €114.000 sparen, zonder belasting te betalen. Het belastingtarief in 2023 stijgt naar 32%.

Als je vermogen meer dan €100.000 bedraagt, dan maakt het een groot verschil of je veel of weinig belegt. Spaar je veel dan pakt de nieuwe vermogensbelasting heel gunstig voor je uit. Maar is jouw vermogen meer dan een ton en beleg je veel geld? Dan pakt de vermogensbelasting niet gunstig uit, want je gaat fors meer betalen.

Met fictieve rendementen rekenen

De Belastingdienst rekende in voorgaande jaren met fictieve rendementen op vermogen. Hierdoor werd van een fictieve verdeling uitgegaan tussen beleggen en sparen. Er is eind 2021 geoordeeld door een rechter dat dit niet oké is en de vermogensbelasting moet worden aangepast, want het huidige systeem is nadelig voor spaarders. Er moet namelijk belasting worden geheven over een reëel rendement.

Dit hele nieuwe plan kan pas in het jaar 2026 worden ingevoerd en is technisch niet mogelijk om dit eerder in te voeren. Tot die tijd blijft de Belastingdienst met fictieve rendementen rekenen. Die fictieve rendementen zijn wel realistischer geworden in de nieuwe rekenmethodes die gebruikt worden in 2023. Het belastingpercentage stijgt ook stapsgewijs van 31% naar 34%. Vanaf het jaar 2026 wordt er belasting betaald en berekend op een reële verdeling en rendementen.

De grootste verandering vermogensbelasting 2023

De grootste verandering is dat er met een rekenmethode van de daadwerkelijke verdelingen tussen de spaargelden en beleggingen wordt gebruikt vanaf het jaar 2023. En niet meer gekeken wordt naar fictieve rendementen. Dit is een eerlijker stelstel. Als je een spaarder bent ga je hierop vooruit. Als je meer een belegger bent en meer dan ton eigen vermogen bezit, dan is het nadeliger. Daarnaast stijgt het belastingpercentage met 1%. Gelukkig stijgt ook het vrijgestelde bedrag naar €57.000 als je alleenstaand bent. Voor fiscale partners geldt het dubbele vrijgestelde bedrag. Zolang je onder dat bedrag blijft betaal je geen vermogensbelasting.

Zowel voor 2022 als voor 2023 geldt natuurlijk dat het aantrekkelijk is om je belastingdruk te verlagen. Een manier die ik hier zelf voor gebruik is door middel van pensioenbeleggen. Over deze inleg betaal je namelijk helemaal geen vermogensrendementheffing, ongeacht welke regels er komen.

Wat vind jij van deze veranderingen? Positief of negatief? Deel het met mij in de comments, ik ben heel benieuwd naar jullie reacties!