Het einde van het jaar nadert en ook nu weer zie je dat velen weer druk zijn met het berekenen van hun jaarruimte en met het aanvullen van hun pensioenbeleggingsrekeningen. Maar helaas doet nog lang niet iedereen hieraan mee, of laat her en der wat steken vallen. Sommigen vinden het spannend om ermee te beginnen en anderen weten niet zeker of ze het wel op de juiste manier doen en of er nog meer uit kan worden gehaald. In deze blog neem ik jullie mee langs de meest voorkomende fouten die mensen maken als het om pensioenbeleggen gaat en de bezwaren en angsten die mensen hebben om ermee te beginnen. Spoiler, het is allemaal niet zo eng en moeilijk als dat je het jezelf inbeeldt!

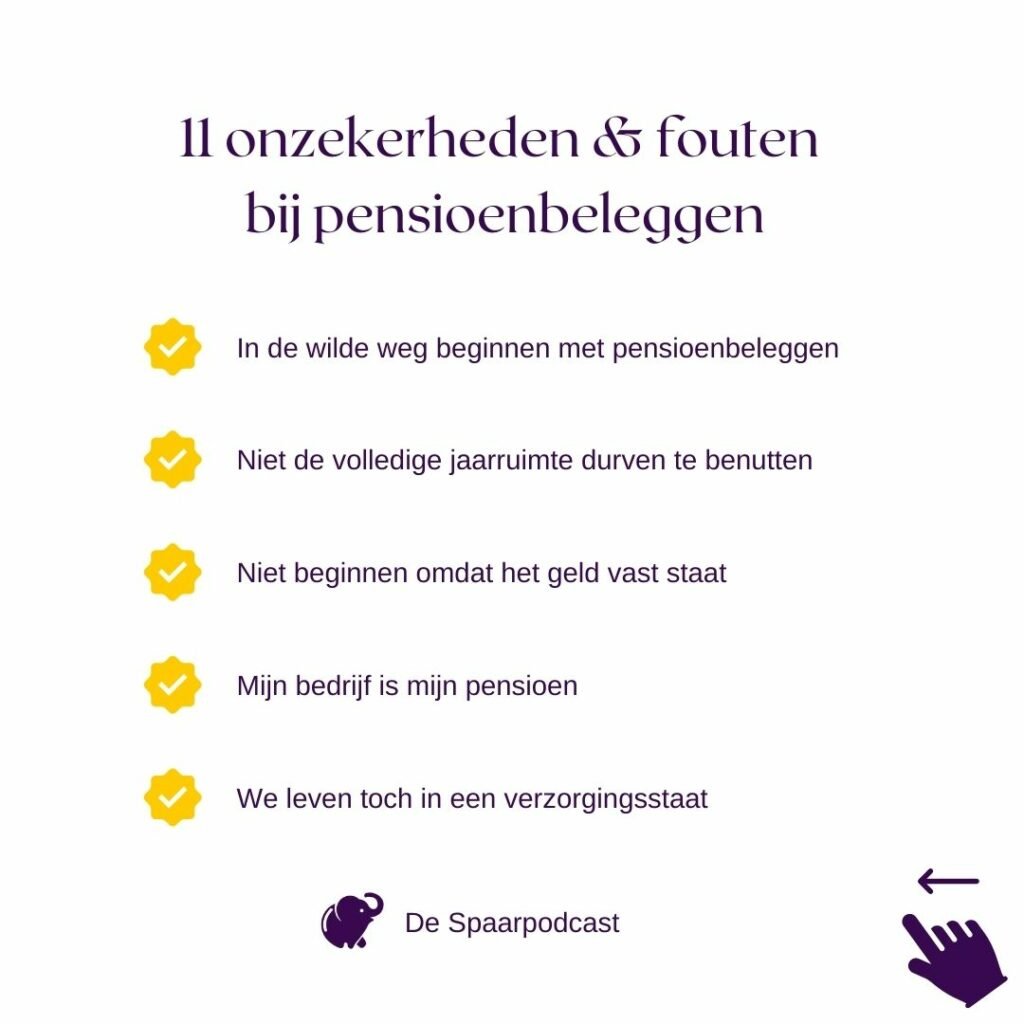

1. In de wilde weg beginnen met pensioenbeleggen

Top, je wilt iets gaan doen! Alleen vergeet je in alle drukte om er iets langer over na te denken en denk je dat je met 50 euro per maand wel ongeveer op het juiste bedrag uitkomt. Maar waar heb je dit op gebaseerd? Beginnen met pensioenbeleggen zonder plan levert hoe dan ook gezeur op. Misschien heb je een goede werkgever die al 100% bijlegt voor jouw pensioen of juist een die bijna niets bijlegt en zou je dus veel meer moeten inleggen om later comfortabel te kunnen leven. Hou die 50 euro dus nog maar even in je zak en begin eerst met het uitdenken van een plan. Dat is namelijk vrij essentieel als je het goed wilt aanpakken.

2. Niet de volledige jaarruimte durven te benutten

Op een of andere manier vind je het spannend dat je door een schijnbaar ingewikkelde constructie van de overheid jaarruimte kunt gebruiken om voor je pensioen te beleggen. En dat je er op dit moment dan ook nog geen belasting over hoeft te betalen. Misschien klinkt het voor jou te goed om waar te zijn en ben je liever iets voorzichtiger mee met wat je wegzet op je pensioenbeleggingsrekening en daarmee niet het maximale eruit haalt. Dit is nergens voor nodig, als je zelf niet uit de berekening komt wat je nu precies aan jaarruimte hebt kun je hier wat hulptroepen voor inschakelen. Vraag een bekende die verstand van zaken heeft om je te helpen of maak gebruik van de jaarruimte cursus. Op die manier krijg je meer vertrouwen dat je het juiste bedrag te pakken hebt en kun je optimaal gebruik maken van je jaarruimte.

3. Niet beginnen omdat het geld vast staat

Dit is voor sommigen best een drempel. Je zet geld weg op een rekening en je zal nog lang moeten wachten voordat je er weet iets mee kunt doen. Dit kan best een stap zijn waar je jezelf bewust overheen moet zetten en stiekem zou je liever voor een flexibele rekening willen kiezen zodat je het geld nog zou kunnen pakken mocht je het nodig hebben. Maar linksom of rechtsom heb je het geld wel nodig op het moment dat je met pensioen gaat.

Bij veel mensen is het eigenlijk ook niet de angst dat het vaststaat, maar het gebrek aan vertrouwen in jezelf of dat je genoeg zal blijven verdienen en het geld op dit moment niet nodig zal hebben. Maar bekijk het eens van de andere kant, doordat het geld vaststaat werkt het eigenlijk als een steuntje in je rug. Het houdt je gemotiveerd om eraan te blijven werken en je kunt het niet stiekem voor iets anders gebruiken. Daardoor is de kans groter dat je je doel daadwerkelijk bereikt. En als je een gewone beleggingsrekening wilt gebruiken moet je in verhouding twee keer zoveel inleggen om op hetzelfde bedrag uit te komen. Dat is veel extra inleg, voor schijnflexibiliteit. Daarbij geldt dat als je arbeidsongeschikt raakt, dan is er een regeling dat je het geld wél van de pensioenbelegrekening kunt halen.

4. Mijn bedrijf is mijn pensioen

Dit is een veel voorkomend argument van ondernemers die nu hard aan de weg timmeren om een succesvol bedrijf op te zetten. Het is een mooie gedachte dat wanneer je met pensioen wilt simpelweg je bedrijf verkoopt en dat je dan genoeg hebt. Helaas is dit vooruitzicht iets minder rooskleurig dan gedacht. Ik gun het je van harte en sommigen zullen ook gelijk krijgen. Maar aan dit plan zijn veel risico’s aan verbonden en daarmee het vooruitzicht dat je nooit met pensioen zal kunnen gaan. Want wie zegt dat als jij je bedrijf verkoopt, dat dit genoeg opbrengt om comfortabel van te kunnen leven? Kijk eens in je eigen omgeving rond hoeveel dappere ondernemers het helaas bij het verkeerde eind hebben. Als je hier dan pas mee geconfronteerd wordt kun je niet meer anders dan doorwerken, nu heb je nog de kans om dit goed te regelen!

5. We leven toch in een verzorgingsstaat

Je hebt nog vertrouwen in de overheid dat zij ervoor zorgen dat je je pensioentijd doorkomt. Ik moet je helaas dan vertellen dat het al tijden zo is dat je met een AOW niet meer kan rondkomen en dat dit in de toekomst niet beter lijkt te worden. Vraag het aan verschillende experts zoals Sjaak Zonneveld, Oskar Barendse van Knab of Karin Jakobsen en ze zullen je allemaal vertellen dat het huidige omslagstelsel niet lang houdbaar is en je zelf voor aanvullend pensioen moet gaan zorgen.

6. De regels veranderen toch rondom pensioenbeleggen

“Je kunt nu wel driftig beginnen met pensioenbeleggen, maar de voordelen die daarbij betrokken zijn gaan toch nog allemaal veranderen.” Hier heb je een punt, het is een gegeven wat wetgeving altijd zal blijven veranderen, en dat is maar goed ook, anders zaten we nu nog aan hele vreemde regels van de vorige eeuw vast. Maar dat is geen reden om niet te beginnen met pensioenbeleggen, want als de regels dan eenmaal veranderd zouden zijn, zou je dan wel beginnen? Nee, het is een drogreden. Doe er juist nu je voordeel mee en wie weet wordt het door de overheid in de toekomst nog meer gestimuleerd ook!

7. Ik spaar mijn pensioen wel bij elkaar

Tenzij je een geweldig hoog salaris hebt dat ieder jaar met een aantal procent stijgt gaat dit een hele klus worden. Met sparen alleen haal je de jaarlijkse inflatie nog niet eens in, laat staan dat je genoeg bij elkaar spaart om tijdens je pensioen op dezelfde standaard te blijven leven zoals je nu doet. Je moet een vorm van investering overwegen wil je je pensioen kunnen bekostigen.

8. Wel beginnen maar niet nadenken over de uitkeringsfase

Dan zijn er ook nog mensen die goed zijn begonnen, ze hebben de jaarruimte berekend, maken het volledige bedrag over, maar laten het laatste steekje vallen. Bij het maken van het plan is het erg aangeraden om ook gelijk na te denken over het moment dat je het aanvullende pensioen laat uitkeren. Zoek goed uit hoe het werkt, welke opties zijn, wanneer wil je het precies laten uitkeren, wat heb je nodig om lekker te kunnen leven op het moment dat je met pensioen gaat. En stel dat je wilt emigreren, ook daar zitten consequenties aan vast. Het is niet mijn bedoeling om je te ontmoedigen, maar het is beter om een volledig plan te maken dan dat je aan het eind van de rit tegen onaangename verrassingen loopt. Mocht je hier hulp bij willen, in mijn cursus pensioenbeleggen help ik je hiermee en ben je verzekerd van een gedegen plan.

9. Ik ben ik loondienst, met het pensioen komt het wel goed

Nee! Dit is een van de meest voorkomende fouten. Bedrijven zijn namelijk niet verplicht om 100% bij te dragen aan je pensioen. Een bijdrage van 75% komt vaak voor, maar ook 50%, 25% of zelfs 0% is niet ongekend. Het vervelende hiervan is dat werkgevers dit doorgaans niet goed communiceren en dat je er daardoor niet van op de hoogte bent. Hierdoor zijn er veel mensen die geen idee hebben hoeveel ze per maand opbouwen en waar het in wordt belegd. Want ondanks dat je werkgever een pensioenfonds kiest, heb je de keuze om het bedrag aan te vullen en om juist een offensieve of defensieve beleggingsstrategie te kiezen. Op die manier kun je meer invloed uitoefenen op je pensioen dan dat je denkt, maar helaas wordt hier maar weinig naar gekeken.

Let op, het pensioenstelsel gaat in 2023 ook veranderen. Meer over het nieuwe stelsel en de gevolgen kan je hier lezen.

10. Niet beginnen want wat als het bedrijf waar ik mijn pensioen regel failliet gaat?

Het is begrijpelijk als deze vraag bij je opkomt, dan zou je voor niets aan het sparen zijn geweest. Maar gelukkig zijn deze zorgen eigenlijk niet onderbouwd. Volgens de Nederlandse wetgeving moeten partijen waar je je pensioen kunt regelen werken met een derdengelden rekening. Dit betekent dat als je je geld bij een degelijke en betrouwbare partij zoals bij Bright pensioen, Knab of Brand New Day* zet dat zij met via speciale instrumenten het bedrag wat jij inlegt om pensioen mee op te bouwen ook echt bij jou terecht komt. Wanneer het bedrijf dan zou omvallen blijft de rekening bestaan en heb je hier nog steeds recht op en krijg je het ook weer uitbetaald. Ook wanneer je eerder komt te overlijden gaat het geld naar je nabestaanden in plaats van de algemene pensioenpot.

11. Niet beginnen want, wat als ik gekort word

Dit is een van de onzekerheden waar je mee te maken hebt als je bij een verplicht pensioenfonds zit. Maar als jij zelf je eigen pensioen regelt via een pensioenbeleggingsrekening, dan kan dit niet gebeuren. Alles wat je op die rekening stort is van jou, de overheid of andere instanties kunnen dat niet afpakken, op zijn ergst kunnen ze belasting over je pensioenbeleggingen heffen. Dat is nog een reden om zelf je pensioen uit te zoeken in plaats van jouw lot in de handen van een pensioenfonds te leggen terwijl niet ieder fonds even goed presteert, daar wil je toch niet afhankelijk van zijn?

Het geld dat je stort op je pensioenbeleggingsrekening is en blijft van jou, het enige wat ermee gebeurt is dat je vermogen groeit of daalt naarmate de tijd vordert. En als je het slim aanpakt maak je gebruik van lifecycle beleggen. Hiermee bouw je het risico dat je loopt af naar mate je ouder wordt, waardoor je de kans op een plotselinge daling van je vermogen verkleint en het wel gestaag door blijft groeien.

Ik hoop hiermee een aantal zorgen weg te nemen die je ervan weerhouden om te beginnen met pensioenbeleggen en dat je die eerste stappen durft te gaan maken. Mocht je meer willen weten over zelf pensioen opbouwen en hoe dit in zijn werk gaat, luister dan ook eens naar de Spaarpodcast afleveringen waar ik met verschillende mensen om tafel zit om te praten over hoe het is gesteld met onze AOW en hoe anderen hun pensioen hebben geregeld.

Disclaimer

Ik ben geen gecertificeerd of professioneel adviseur en heb zelf in beperkte mate kennis van financiële producten. Beleggen brengt risico op verlies met zich mee. Alle investeringen die je doet zijn jouw eigen keuze. Ik ben dan ook op geen enkele manier aansprakelijk. Dit artikel bevat affiliate links, welke allemaal zijn aangegeven met een sterretje* achter de link.