Pensioenbeleggen vergelijken? Hier deel ik mijn onderzoek naar de beste pensioenbeleggingsrekening. Ik vergelijk de volgende vier partijen: Brightpensioen, Brand New Day, DeGiro en Meesman.

Niet bekend met pensioenbeleggen? Lees dan eerst hier verder.

De samenvatting:

Hierbij mijn bevindingen na het pensioen beleggen vergelijken:

- Meesman is de nieuwste speler op markt. Zij hebben in mei 2022 hun pensioenproduct gelanceerd, met een zeer goede propositie tegen een stuk lagere kosten dan bijvoorbeeld BND.

- Brand New Day* springt eruit als meest gebruikte opties. Ze waren één van de eerste op de markt, met een goede propositie, goede service en duidelijke informatie in bijvoorbeeld het dashboard in je accountomgeving.

- Brightpensioen is populair onder ondernemers en zzp’ers, vanwege hun prijsmodel, lidmaatschapstructuur en medezeggenschap.

- De goedkoopste partij is DeGiro*, mits je weet wat je doet, maar in de praktijk zie nooit iemand voor deze partij kiezen voor hun pensioenrekening.

Mijn voorkeur vertel ik je later!

Let op: je mag alleen geld op een pensioenbeleggingsrekening zetten als je jaarruimte hebt. Geen idee wat dit is? Hier vind je gratis hulp.

Welke pensioenbeleggen aanbieders heb ik vergeleken?

Laat het gerust weten even weten in de comments als je een partij mist die hier wel tussen hoort te staan als optie. Ik hoor natuurlijk graag waarom.

Pensioenbeleggen vergelijken: welke partij is de beste?

Dit hangt af van wat voor type persoon je bent en wat jouw situatie is. Dit zal ik hieronder verder uitleggen.

Het is bijvoorbeeld belangrijk te kijken hoeveel jaar je nog hebt, hoeveel risico je wenst te lopen, wat je kennisniveau is en hoeveel jij bezig wilt zijn met je pensioenbeleggingen.

Daarnaast kijk ik naar het type bedrijf. Op wie richten ze zich? Hoe is hun service? Wat is het gemak van de rekening? Wat voor manier van beleggen bieden ze aan etc..?

Brightpensioen vs. Brand New Day vs. DeGiro vs. Meesman

DeGiro Pensioenbeleggen

DeGiro Pensioenbeleggen* is een doe-het-zelf pensioenbeleggingsrekening. De kosten waren altijd lager dan bijvoorbeeld bij BND, maar nu Meesman de markt heeft betreden is dit verschil ook (ongeveer) opgeheven.

Zelf zie ik DeGiro alleen als optie voor mensen die veel met beleggingen bezig willen zijn, wat meer risico willen nemen en mensen met een ijzeren discipline.

Ten eerste, dien je zelf je aandelen of fondsen uit te zoeken. Dit betekent dat je hier enig verstand van moet hebben en hier extra tijd in moet steken. Wat blijkt? We zijn hier niet zo goed in. Dus dit risico wil ik niet lopen als het om mijn pensioen gaat.

Ten tweede is DeGiro een broker die zich hoofdzakelijk richt op het kopen van individuele aandelen. Het lijkt mij niet super verstandig om je pensioen te regelen via losse aandelen. Je weet niet hoe de wereld er over 20, 30 of 40 jaar uit ziet. Ik voel mij comfortabeler bij een partij die zich daadwerkelijk richt op pensioenen als onderdeel van hun core business.

Tot slot, moet je bij DeGiro bepaalde complexe dingen zelf doen (zoals bijv. herbalanceren en dividendlekkages dichten). Ik weet niet hoe het met jou zit, maar ik zie mezelf niet als specialist daarin en ik denk niet dat ik dit 40 jaar lang goed kan blijven doen.

Combineer bovenstaande factoren met het feit dat DeGiro regelmatig negatief in het nieuws komt en je hebt denk ik de reden waarom deze partij niet vaak wordt gekozen voor pensioenbeleggingen.

Brand New Day Pensioenbeleggen

Bij de Brand New Day* pensioenbeleggingsrekening kies je zelf uit een handjevol standaard aandelen- en indexfondsen. Bijvoorbeeld wereldwijd of duurzaam (meer over de fondskeuze hier).

Weet je niet wat je moet kiezen? Dan kun je ook kiezen uit één van de standaard smaken zoals defensief, neutraal of offensief.

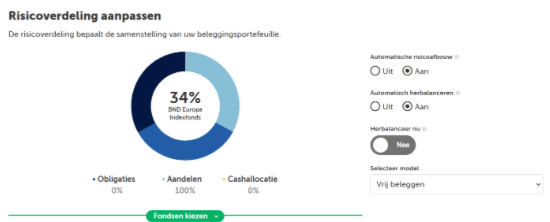

Daarnaast zet je met de klik op één knop herbalanceren en automatische risicoafbouw aan of uit.

Daarom zie ik Brand New Day als een veiligere en stabielere keuze. Wat ik wel jammer vind is dat BND vrij duurt wordt als je eenmaal een flink potje hebt opgebouwd. Mijn inschatting is dat Bright ieder jaar goedkoper wordt vanaf zo’n ~€50.000 aan vermogen en dit verschil wordt dan ook ieder jaar snel groter. Als je je vervolgens bedenkt dat je als onderdenemer al snel een paar ton moet opbouwen voor een volledig pensioen, dan tikken deze kosten flink aan op de lange termijn.

Brightpensioen pensioenbeleggen

Bij Brightpensioen word je met iedereen die meedoet mede eigenaar van het bedrijf.

Naarmate er meer mensen meedoen, wordt het steeds goedkoper om lid te zijn van Bright en je heb je zeggenschap over het bedrijf. Bright heeft een andere kostenstructuur dan andere bedrijven en is een social enterprise. Dit sluit goed aan bij een grote groep ondernemers en/of mensen die deze visie delen.

Een nadeel van Brightpensioen vind ik persoonlijk dat je weinig keuze hebt, qua ‘smaken van beleggen’. Zo kun je niet offensief/aanvallend beleggen, maar alleen neutraal of defensief. Ik deel de mening dat dit ten koste gaat van een stukje rendement op de lange termijn.

Daarnaast is Brightpensioen zeker aan het begin en voor mensen met een potje onder de 50.000 euro dus relatief duur.

Meesman pensioenbeleggen

Het ‘nadeel’ van Meesman is dat ze een beetje ‘late to the party’ zijn en het een beetje een kneuterige partij is. De software lijkt er op het eerste gezicht allemaal wat minder leuk uit te zien, maar het doet wat het moet doen. Zo kan ik als bestaande klant bijvoorbeeld niet gelijk een nieuwe pensioenrekening openen, maar moet ik eerst een nieuw account aanmaken. Dit probleem zal waarschijnlijk wel verholpen worden als het product wat volwassener wordt

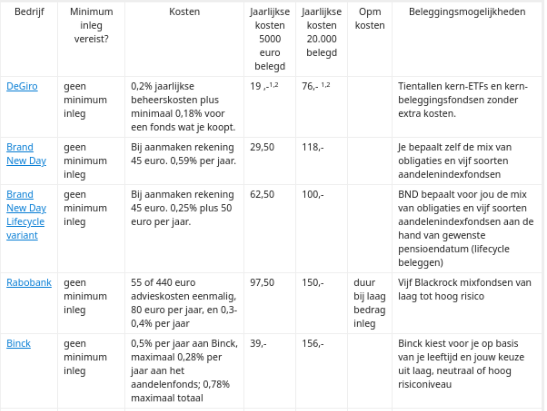

Kosten pensioenbeleggen vergelijken

Pensioenbeleggen vergelijken of zoals het in belastingtermen heet: lijfrente beleggen vergelijken op kosten is één van de dingen die ik mee wil geven in dit artikel. Daarnaast vind ik ook gebruiksgemak belangrijk.

Dit schema van Reddit is ooit jaren geleden mijn startpunt geweest voor mijn onderzoek.

Bron: reddit.com – DutchFIRE

Het lijkt mij goed om niet alle rekensommen te delen, maar vooral de conclusie te delen en in te gaan op de ontwikkelingen sindsdien. Bovendien is 1 op 1 vergelijken ook verdraaid lastig, doordat allerlei partijen zijn die er allemaal andere kostenstructuren op nahouden. Dit werkt wat mij betreft voor de consument eerder paralyserend dan bevorderend.

Bij DeGiro kon je voorheen altijd het goedkoopste beleggen als je goed bent met aandelen en je je aan de kernselectie houdt. Kies je bijvoorbeeld voor VWRL dan zit je op ongeveer 0,56% aan jaarlijkse kosten. De kosten voor als jij handelt op verschillende beurzen en buiten de kernselectie ga ik niet op in, want dat vind ik zelf wat te complex.

Bij Brand New Day zijn de jaarlijkse kosten 0,59-0,70% (waarvan 0,44% servicekosten) en 0,5% transactiekosten Hierbij dien je wel nog rekening te houden met wat overige kosten van pak ‘m beet ~0,1 p/j zoals spread en swing kosten. Je betaalt ook €45 voor het openen van een rekening.

Bright heeft unieke structuur. Zo betaal je €50 eenmalig, niks tot €5.000 en vanaf 5k €210 lidmaatschap per jaar. Hier bovenop komen ongeveer 0,2% aan lopende kosten en in- uitstapkosten. Bij 50.000 euro in je potje zit je daar dus op ±0,62% aan kosten.

Tot slot hebben we nog nieuwkomer Meesman. Bij hun betaal je 0,4% op jaarbasis voor Aandelen Wereldwijd Totaal. Voor de overige fondsen betaal je 0,5% per jaar. Daarnaast betaal je 0,25% transactiekosten. Je zit net als bij de andere fondsen in een (zeer ruim) wereldwijd gespreid indexfonds

Ter vergelijking bij BND beleg je het goedkoopst voor 0,59% per jaar en bij Bright €215 per jaar dat je inlegt. Dit betekent dat zodra je vermogen boven de €48.864 uitkomt de servicekosten goedkoper worden bij Bright dan bij BND, maar dat Meesman een propositie heeft neergezet die nog een stuk goedkoper is.

Pensioenbeleggen vergelijken en mijn uiteindelijke keuze

Mijn keuze na het pensioenbeleggen vergelijken is een oorspronkelijk een aantal jaar geleden gevallen op Brand New Day*, maar zoals hierboven en hieronder gezegd, ben ik met mijn pensioenbeleggingsrekening ook overgestapt naar Meesman.

Voordelen van Brand New Day zijn dat je niet zelf fondsen hoeft uit te zoeken en dat je automatische risicoafbouw en herbalancering in kunt stellen. Bovendien hoef ik dit alleen maar op te zetten en er daarna tot mijn pensioen in principe niet meer naar om te kijken (alleen bij een nieuwe inleg).

Nu hoor ik je denken: “ja, dat is leuk, maar Bright en Meesman dan”? Wat voor mij de doorslag gaf is dat ik bij Bright niet offensief kan beleggen (100% aandelen), maar alleen met een neutraal of defensief profiel. Aangezien ik nog ruim 39 jaar heb, wil ik deze jaren zoveel mogelijk in aandelen leggen en pas als ik oud ben steeds meer switchen naar obligaties om het risico af te bouwen. Desalniettemin, is Bright ook gewoon een prima optie.

En dan is Meesman de markt opgekomen een paar jaar nadat ik mijn account afsloot bij BND. Bij hen betaal ik 0,4% kosten, aangezien ik Aandelen wereldwijd Totaal koop en bij BND zou dit 0,59% zijn voor het Wereld Indexfonds Hedged. Daarom heb ik besloten om over te stappen naar Meesman. In dit artikel lees je hoe dat is gegaan en hoe deze overstap is gegaan en hoeveel dit mij aan kosten scheelt.

Hoe zit het met jou? Wat vind jij belangrijk? En voor welke partij heb jij gekozen? Laat het weten in de comments, zodat we van elkaar kunnen leren.

Meer weten? Ik heb een handig gratis e-book genaamd: Zoek ‘t uit – De pensioenbijbel.

Disclaimer

Ik ben geen gecertificeerd of professioneel adviseur. Informatie op mijn site is bedoeld ter kennisgeving. Beleggen brengt risico op verlies met zich mee. Alle investeringen die je doet zijn jouw eigen keuze. Ik ben dan ook op geen enkele manier aansprakelijk. Dit artikel bevat affiliate links, welke allemaal zijn aangegeven met een sterretje* achter de link.

Full transparancy: ik heb nu en in het verleden affiliate deals en sponsorovereenkomsten afgesproken met alle vier de partijen. Houd dit in gedachten bij het maken van je keuze en mijn eventuele subjectiviteit.

Dit bericht heeft 23 reacties

Hi, Bright heeft gewoon aanvullend een dividendlek omdat ze onder water fondsen gebruiken waarvoor dat niet op te lossen valt. Dit geeft voor het aandelen deel toch al snel 0,30% extra kosten per jaar. Zou dat wel in de overweging meenemen.

Hi Ben,

Dat is niet iets waar ik mee bekend ben, kun je dit toelichten / informatie delen waar je dit op baseert?

Robin

Ja natuurlijk. In de Bright NAV rapportage kan je zien dat er Ierse en Luxemburgse fondsen onder water worden gebruikt voor het aandelen deel. Deze kennen normaliter een gemiddelde dividendlek van 12% (Ierland) en 18% (Luxemburg) als er wereldwijde spreiding is. Bij bijvoorbeeld 2,5% dividend geeft dit bij een Luxemburg fonds al 0,45% extra kosten. Bij een Iers fond 0,30% bij vergelijkbaar dividend.

BND en Meesman gebruiken ook Ierse fondsen. Alleen deze fondsen hebben een speciale fiscale status. Dit zijn fiscaal transparante fondsen (common contractual funds genoemd in Ierland). Door daar vanuit een Nederlandse Fiscale Beleggingsinstelling (FBI) in the beleggen kan het dividendlek worden gedicht.

Bright heeft wel een Nederlandse FBI, maar gebruikt onder water dus geen fiscaal transparante fondsen. Daardoor is er een dividendlek al bij de bron en dus niet op te lossen.

Op de sites van BND en Meesman zie je dan ook uitleg en claims staan dat men dividendlek dicht. Bij Bright niet. Er staat alleen een ingewikkelde tekst dat men “alles doet wat binnen haar mogelijkheid ligt om dividendlekkage zoveel mogelijk te beperken.” . Dat is fijn, maar het eindresultaat is dus niet best in vergelijking met de concurrentie.

Interessant, dankjewel voor het delen! Hier was ik mij niet van beuwst. Ik zal dit zeker meenemen in mijn gesprekken zodra ik Bright weer spreek en dan het artikel updaten.

Kan, Bright ontkent dit wel. Maar uitleggen hoe goed waterdicht je dak wel niet is heeft niet zoveel nut als er water uit je fundering omhoog komt lopen.

Hoi, interessant overzicht, dank. De wereld ziet er anno mei 2022 erg anders uit: inflatie, dalende rendementen, obligaties naar beneden. Zelf beginner op dit gebied van For, zzp pensioen etc. hoor. Vraag: Bright belegd milieuvriendelijk maar dat lijkt een 6je op schaal 0-10. Heb jij je wel eens verdiept in groee er me pensioenopbouw? Zo belegd mijn zwager via https://www.stanwende.nl/ Nog andere opties?

Hi Keesjan,

Dankjewel! In principe maakt inflatie, dalende rendementen en obligaties allemaal niet uit voor het overzicht. Het zijn allemaal partijen die er rekening mee houden dat er pieken en dalen op de beurs zijn.

Bedoel je met groee er me pensioenopbouw “groenere pensioenopbouw”? Ja, ik heb me er weleens in verdiept, maar dat is nog een heel precair gebied.. Veel onduidelijkheden rondom rendement, spreiding etc. Daarom kies ik er nu nog niet voor om bewust duurzaam te zijn in mijn indexfondsen.

Robin

Hoi Robin,

Ik was zelf aan t vergelijken tussen BND en ZZP Pensioen van Loyalis. Hoe kom jij tot de conclusie dat Loyalis te duur is? Als ik de kosten vergelijk kom ik namelijk in de meeste situaties lager uit dan bij BND…

https://www.moneywise.nl/pensioen/zzp/vergelijken/

Hi Sies,

Op basis van de Reddit thread destijds plus het feit dat iedereen het had over de drie ik heb onderzocht. Daarom heb ik alleen die drie onderzocht als optie en Loyalis nooit verder meer bekeken. Je bent ook de eerste in 2 jaar die het als optie noemt, maar dat vind ik wel interessant! Komen ze in jouw vergelijking goed uit de bus? Als je cijfers hebt/aanleiding hebt om ze wel op te nemen, dan hoor ik het graag.

Robin

Aanvulling: de vergelijking van moneywise is voor mij lastig om te volgen en je zult ook zien dat er bijvoorbeeld ook weer andere partijen uitkomen als je een andere vergelijker pakt

Is het in principe mogelijk om met BND te beginnen en dan, als Je in de buurt van 50.000 euro ben in je spaarpot, om de kosten te optimiseren, het fonds dan overmaken/oversluiten naar een Bright rekening?

Of moet Je bij een pensioen leverancier blijven totdat Je met pensioen ga?

Ben Engels en weet niet precies hoes het hier in NL werkt!

Hi Bill,

Ja, dat kan, al kunnen sommige partijen soms wel uitstapkosten hanteren. Deze zijn naar mijn weten niet heel hoog en 1x switchen kan dus een strategie zijn als je puur kijkt naar kostenoptimalisatie.

Karin, de oprichtster van Brightpensioen, noemde deze strategie in de podcast van afgelopen week. Ze zei “mensen denken dat het slim is, maar uiteindelijk vergeten ze te wisselen”.

Robin

P.S. Ik heb even snel gekeken en zag dit staan bij BND: Of heeft u uw oude woekerpolis al omgezet naar een bankspaarproduct? Dan zijn de overstapkosten een stuk lager: € 49,- per polis. Ik moet hier nog eens iets dieper op induiken voor mezelf.

Ik heb al antwoord van BND:

Wij rekenen geen kosten voor het openen naar een andere partij anders dan de nog openstaande servicekosten voor het komende kwartaal. U heeft bij ons ook geen polis maar een rekening waardoor er geen contract opengebroken hoeft te worden vandaar dat er geen kosten worden gerekend.

U betaalt wellicht nog kosten bij de nieuwe partij indien zij uw overstap regelen of voor het openen van een rekening daar.

Hi Robin,

Leuk en interessant blog, precies de partijen waar ik tussen twijfel voor het pensioen-beleggen. Ik heb al aardig wat huiswerk gedaan bij alle drie de partijnen. Ik heb van de week ook je laatste podcast beluisterd met Sjaak van Bright. Ik heb ook al eens eerder een webinar van hem gevolgd. Niet lullig bedoeld, aardige vent hoor maar hij praat een beetje warrig en maakt vaak z’n zinnen niet af, dus ik heb niet alles heel goed kunnen volgen en begrijpen. Zoals zijn uitleg dat hij niet gelooft in offensief beleggen op de lange termijn.

Het niet kunnen kiezen uit een bepaald risicoprofiel was voor jou een zware overweging om uiteindelijk voor BND te gaan. Ik was benieuwd of je na het gesprek met Sjaak er nog steeds hetzelfde in staat.

Heb je er verder aan gedacht om t.z.t over te stappen naar Bright als je een een vermogen hebt van 50.000 en de kosten bij BND veel hoger worden worden dan bij Bright? Je hebt tegenwoordig ook de ZZP-structuur bij BND waarbij je tegen andere kostentarieven kan beleggen. Dit is voordeliger vanaf een vermogen vanaf 30.000. Kan je kosteloos naar overstappen.

Dank voor het delen van je financiele kennis, heel behulpzaam! Doet deze mede-Rotterdammer goed 😀

Hi Sissy,

Mijn eerste reactie: wauw, jij snapt het! Dit zijn exact de dingen waar ik mij nu mee bezig houd.

Ik ben net als jij er nog niet over uit wat het nadelige (of voordelige) effect is van niet offensief kunnen beleggen. Op dit moment is dit een lopend gesprek met Sjaak. De mailthread wordt al lang, maar ik ben er nog niet over uit. Ik ben aan het kijken of ik meer informatie/onderzoeken kan vinden om mijn gedachten op te maken. Ik deel de mening dat het standpunt van Bright op dat punt nog onvoldoende onderbouwd is en Sjaak/Bright kent mijn mening. Ik vind dat in principe iedereen keuzevrijheid moet hebben (zelfs als je weet dat het gemiddeld genomen dan nadelig uit kan pakken, omdat sommige mensen teveel risico gaan nemen).

Ja, ook over overstappen heb ik over nagedacht, maar ik heb het nog niet zo goed onderzocht als dat ik zou willen en totdat ik helder heb hoeveel mij dit echt gaat schelen, maak ik er ook geen haast mee.

Oftewel, ja, ik sta nog achter mijn mening om voor offensief beleggen te kiezen, zeker i.c.m. met de lagere kosten bij BND bij een kleine portefeuille. Echter, doe ik dus zoals je wel had verwacht, onderzoek naar hoe het eventueel ooit gaat werken als ik een switch maak. Ik sluit niet uit dat dit in de toekomst gebeurd. Als ik één ding heb geleerd dan is het dan de markt/kostenstructuren veranderen, dus wat dat betreft ben ik er vrijwel zeker van dat er tot mijn pensioen nog dingen gaan gebeuren.

Cheers,

Robin

Leuk artikel, alweer even geleden geschreven natuurlijk.

Ben zelf nu ook aan het oriènteren, heb wel een aantal dingetjes nog:

– Brand New Day heeft “eigen producten”, mij is verteld dat dat niet altijd positief kan zijn gezien ze liever daarin beleggen als je t uit handen geeft (niet zelf kiest)

– Doelbeleggen.nl wel eens gechecked? Deze spreekt mij ook wel aan. Ben benieuwd naar jouw mening als je deze kent

– Brightpenisoen kostmodel is wel serieus iets 210 euro per jaar. Ik heb berekend dat als ik bij een andere aanbieder ga ik aan beheerdersfee naarmate ik richting mijn pensioen ga zomaar €2000-3000 per jaar kan ga betalen. Daarentegen ben ik ook weer niet zo fan van de risicoprofielkeuzes daar, zou ook graag offensiever willen.

Misschien dat jij nu in 2021 mij kan overtuigen van een partij, zit nog erg in dubio 🙂

He Stefanovic!

Thanks, de meeste info zou up-to-date moeten zijn. Ik heb het in mei voor het laatste geüpdatet, maar ben inderdaad wel jan/feb al begonnen met account aanmaken bij beide partijen.

– Wat bedoel je precies met “eigen producten”? Uiteindelijk belegt BND ook gewoon in Vanguard en NT fondsen. Zie dit artikel: https://despaarpodcast.nl/fondskeuze-brand-new-day-toegelicht/

– Ik heb nooit goed naar gekeken nee. Wat ik zo snel zie is dat ze een actieve broker zijn. Persoonlijk kies ik liever voor een (model/vaste)portefeuille i.p.v. afhankelijk te zijn van iemand die voor mij een persoonlijk beleggingsplan maakt.

– Haha, nou je overtuigen is niet mijn doel! Ik hoop dat je zelf een keuze kunt maken die bij je past. Het lijkt erop dat je van plan bent veel pensioen op te gaan bouwen bij één partij? Volgens mij wordt Bright zo ergens rond de 70-80k goedkoper per jaar, dus Bright kan dan een prima keuze zijn. Het hangt gewoon sterk van de rest van je keuzes af. Wellicht neem je op andere plekken meer risico en dan kun je mogelijk met Bright wat minder risico nemen. Maarja aan de andere kant, als je dan 30-40 jaar lang 2-3% rendement mist.. Hopelijk kan je zelf de afweging zelf maken. Binnenkort spreek ik Sjaak in de podcast dus kan hem dan vragen of ze van plan zijn ook offensievere fondsen toe te voegen.

Robin

Beste Robin,

Ik zit even mee te kijken en zie nog niet waarom je Bright hebt afgeschreven op basis van de kosten. Ik zie €210 vast per jaar + max. 0.23% van het vermogen per jaar (bij neutraal fonds). Bij een een vermogensopbouw van ongeveer €75.000 is Bright goedkoper dan BND. Wanneer je van plan bent een jaar of 30 serieus pensioen op te bouwen kan dit verschil enorm groot zijn.

Ben benieuwd naar je mening of misschien mis ik iets.

Alvast dank!

Hee Filemon,

Heel scherp, bedankt voor deze goede vraag. Bright is inderdaad een serieus alternatief.

Toen ik mijn berekening heb gemaakt heb ik ook om andere reden voor BND gekozen. Ik zou het leuk vinden om beide opties nog eens uitgebreid tegen elkaar af te zetten.

Hierbij in ieder geval de korte samenvatting:

-75k (exacte bedrag weet ik niet, het is hoog) is veel geld. Zelfs als je van plan bent serieus pensioen op te bouwen. Bovendien zit je met een maximum wat je per jaar mag storten. Het gaat je denk ik gemakkelijk 10+ jaar kosten om dit bedrag te halen. Zelfs als ondernemer die maximaal inlegt.

– De keuzemogelijkheden zijn beperkt. Juist als je 30 jaar hebt, wil je mogelijk ook wat risicovoller beleggen? Het is maar de vraag wat je precies wilt natuurlijk. Maar dat extra rendement icm met samengestelde interest is ook iets om in overweging te nemen (mits je net als ik denkt dat je dus extra risico kunt nemen met zo’n tijdshorizon).

– Ik ben er persoonlijk nog niet overuit of het slim is om je geld bij één partij te zetten. Hier zal ik nog eens goed onderzoek naar moeten doen. Echter, ik heb na 3 jaar zo’n 4k ingelegd dus voorlopig hoef ik mij hier geen zorgen over te maken.

– Ik heb nog niet uitgezocht wat oversluiten kost. Dit zou ook een opties kunnen zijn die ik zou onderzoeken.

Kortom, beide opties hebben voor- en nadelen en het is niet zomaar gezegd dat je bij Bright meer overhoudt als de kosten na een +/-75k lager worden. Laat mij vooral weten hoe jij hier in staat. Ik hoop dat iets aan mijn gedachten hebt gehad.

Hey Robin,

Excuses voor de verwarring. Ik doelde op de stortingskosten van 0.5% bij BND die gelden bij elke inleg.

Groet,

Cindy

Dat begreep ik 🙂

Die 0,5% per storting is verwaarloosbaar als het afzet tegen jaarlijkse kosten. Periodiek inleggen of eenmalig inleggen heeft hier weinig invloed op.

Robin

Een erg handig artikel! Bij een eenmalige inleg komt BND inderdaad voordeliger uit in vergelijking met andere aanbieders. Echter, indien periodiek wordt belegd, loop je bij BND wel telkens tegen de transactiekosten aan. In dat geval zijn andere aanbieders die geen transactiekosten rekenen wellicht toch goedkoper.

Hi Cindy,

Dankjewel!

In principe kun je ervan uitgaan dat eenmalige transactiekosten verwaarloosbaar zijn. Zie bijvoorbeeld dit artikel waarin een rekenvoorbeeld geef:

https://despaarpodcast.nl/brand-new-day-of-binck-bank/

Groet,

Robin